Por

Gazeta Paços de Ferreira

16/06/2025, 0:00 h

16

Vai pedir um empréstimo? Leia isto antes – parte II

LITERACIA FINANCEIRA

Por Raquel Silva (Economista)

1. Qual a minha taxa de esforço?

Antes de assumir uma dívida, deve saber qual é o peso da prestação no seu rendimento mensal. Ou seja, qual a percentagem do que ganha que será destinada ao pagamento dessa prestação. Esta taxa de esforço não deve ultrapassar 35% dos rendimentos líquidos (relembrando: rendimentos líquidos são os rendimentos já sem impostos e contribuições; é o que “cai” efectivamente na nossa conta).

2. Devo pedir um empréstimo por mais anos ou menos anos?

Depende. Se pagar o empréstimo em menos tempo, vai pagar menos juros, mas a prestação mensal será maior. Com um prazo mais longo, diminui o valor a pagar por mês, mas no final terá pago mais pelo crédito. Procure o prazo que melhor se adequa à sua situação financeira.

3. Qual a melhor taxa: fixa, variável ou mista?

Esta é uma decisão importante, que só se coloca nos empréstimos para habitação. Em Portugal, a taxa variável tem sido a preferível, ao contrário do que acontece nos países do norte da Europa. Esta taxa acompanha a Euribor, com subidas e descidas ao longo do empréstimo, que podem agravar ou aliviar a prestação. Já a taxa fixa garante a manutenção do valor da prestação, mas é negociada acima da Euribor. Se a Euribor subir de forma acentuada, os clientes com esta taxa não terão a prestação agravada. Por último, na taxa mista, a prestação é constante no início e só depois passa a acompanhar a Euribor.

4. Posso juntar créditos antigos ao novo empréstimo?

Isso chama-se consolidação de créditos. Pode facilitar a gestão das prestações, mas deve avaliar se é a melhor opção para si. Antes de juntar os créditos, compare as condições no empréstimo antigo com as que lhe são agora oferecidas. Já para quem está com dificuldade em pagar a prestação mensal, esta pode ser uma solução para reduzir o encargo mensal e evitar o incumprimento.

5. Devo renegociar o empréstimo? Quando?

Se estiver com dificuldades financeiras ou, por qualquer motivo, o rendimento familiar diminuir, deve entrar em contacto com o banco e negociar soluções, como o alargamento do prazo, a renegociação dos juros ou consolidação de créditos. Se contratou o empréstimo num período de juros altos, como a recente crise inflacionista, aproveite a descida das taxas de juro para renegociar, porque as condições oferecidas pelos bancos tendem a melhorar. De resto, qualquer altura é boa para explorar a concorrência e negociar melhores condições para o seu empréstimo. Se conseguir uma proposta melhor noutra instituição, eles já tratam de todo o processo de transição para o novo banco.

6. Por fim: Preciso mesmo deste empréstimo?

Antes de se endividar, assegure-se que não tem alternativa, que não consegue mesmo poupar para fazer esta despesa. No crédito à habitação, a taxa média anual mantém-se perto dos 4%; já no crédito ao consumo aproxima-se dos dois dígitos. Ou seja, comprar a crédito significa que vai acabar por pagar muito mais pelo bem e os juros mais do que duplicam se o dinheiro for para consumo, como férias, joias, formação ou outros. O ideal será recorrer a empréstimos só para despesas estruturantes, como habitação ou formação.

ASSINE A GAZETA DE PAÇOS DE FERREIRA

Últimas Notícias

FIGUEIRÓ Lobitos nos Bombeiros e Expedição Kikiwaka

16/06/2025

EIRIZ Novidades S. Gonçalo de Eiriz 2025

16/06/2025

FRAZÃO ARREIGADA Ação Ambiental no C.S.P. Frazão

16/06/2025

NO DIA 16 DE JUNHO ACONTECEU

16/06/2025

Vai pedir um empréstimo? Leia isto antes – parte II

16/06/2025

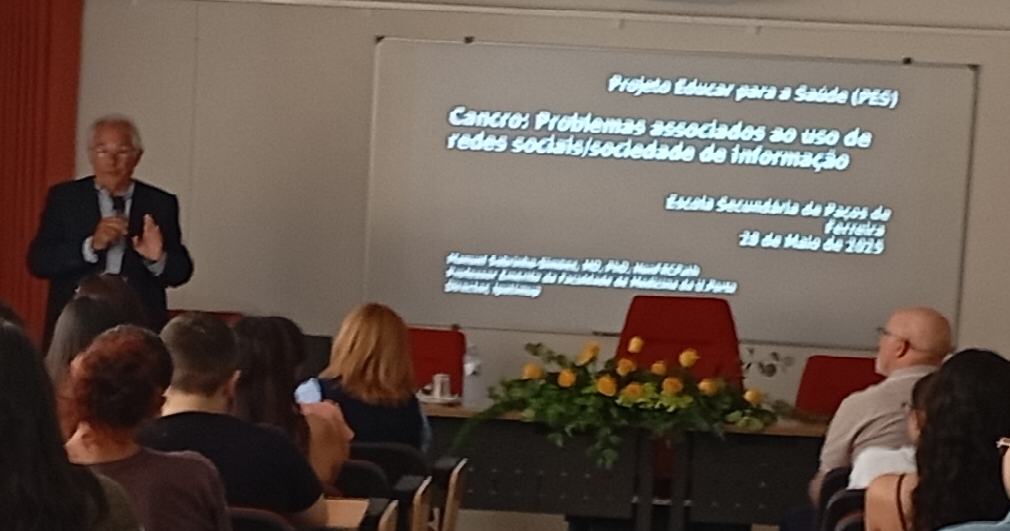

SOBBRINHO SIMÕES NA SECUNDARIA PAÇOS

16/06/2025

SC FREAMUNDE É BICAMPEÃO PELA PRIMEIRA VEZ

15/06/2025

SC Freamunde, 4 - ADC Várzea do Douro, 3

15/06/2025

Opinião

Opinião

Vai pedir um empréstimo? Leia isto antes – parte II

16/06/2025

Opinião

Carregamento de Veículos Elétricos em Condomínios: o direito de instalar e o desafio da convivência

15/06/2025

.png)

Opinião

CONSTITUIÇÃO e SOCIALISMO

15/06/2025

Opinião

Penas brandas

15/06/2025